Rozliczając się z urzędem skarbowym, warto maksymalnie wykorzystać dostępne ulgi i odliczenia. Dobrze dobrana ulga może znacząco zmniejszyć Twój podatek albo zwiększyć kwotę zwrotu. Oto przegląd najważniejszych:

👨👩👧👦 Ulga prorodzinna (na dzieci)

Jedna z najpopularniejszych ulg, przysługująca rodzicom i opiekunom wychowującym dzieci.

Na jedno dziecko – tylko jeśli dochody nie przekroczyły 112 000 zł rocznie (w przypadku osób samotnie wychowujących – ten sam próg).

Na dwoje dzieci – bez limitu dochodu.

Na trzecie i kolejne dziecko – kwoty ulgi rosną (np. za trzecie dziecko to 2000,04 zł).

Ulga przysługuje niezależnie od tego, czy dziecko jest biologiczne, przysposobione, czy też objęte opieką prawną.

Dla osób z orzeczeniem o niepełnosprawności lub ich opiekunów.

Można odliczyć m.in.:

zakup leków,

dojazdy na leczenie (samochodem lub transportem publicznym),

koszty dostosowania mieszkania lub samochodu,

opiekę pielęgniarską i turnusy rehabilitacyjne.

Wymagane są odpowiednie dokumenty potwierdzające wydatki.

Dla osób, które ponoszą wydatki na dostęp do internetu – maksymalnie 760 zł rocznie.

Uwaga: ulgę można rozliczać maksymalnie przez dwa kolejne lata (nie więcej!).

Dotyczy właścicieli domów jednorodzinnych, którzy ponieśli koszty prac termomodernizacyjnych (np. ocieplenie, wymiana okien, zakup kotła, pompy ciepła, paneli fotowoltaicznych).

Limit odliczenia: aż 53 000 zł na podatnika.

Można odliczać również z faktur VAT (np. materiały budowlane, robocizna).

Pozwala uniknąć podwójnego opodatkowania zagranicznych dochodów, zwłaszcza przy metodzie proporcjonalnego odliczenia.

Odliczenie może dotyczyć m.in. dochodów z Niemiec, Holandii, Austrii – w zależności od umowy o unikaniu podwójnego opodatkowania.

Zwolnienie z podatku do określonego limitu dochodów (do 85 528 zł rocznie) dla:

osób poniżej 26. roku życia (ulga dla młodych),

seniorów, którzy nie pobierają emerytury (ulga dla pracujących emerytów),

rodzin z co najmniej czwórką dzieci (ulga 4+),

osób powracających z emigracji (ulga na powrót).

Można odliczyć m.in.:

darowizny na organizacje pożytku publicznego (do 6% dochodu),

darowizny na cele kultu religijnego,

darowizny na cele krwiodawstwa.

Przedsiębiorcy mogą odliczać składki na ubezpieczenia społeczne oraz (częściowo) składkę zdrowotną – zależnie od wybranej formy opodatkowania (np. ryczałt, liniowy PIT).

Potrzebujesz pomocy w dobraniu odpowiednich ulg? Zostaw to nam – Expert Office rozliczy Twój PIT rzetelnie i na czas!

📞 Zadzwoń lub napisz – działamy błyskawicznie.

Rok 2025 przynosi istotne zmiany w systemie podatkowym, które mogą przynieść przedsiębiorcom wymierne korzyści finansowe. Nowe ulgi podatkowe wprowadzone przez ustawodawcę mają na celu wspieranie inwestycji, innowacji oraz rozwoju sektora MŚP. W Biurze Rachunkowym Expert Office śledzimy te zmiany na bieżąco, aby pomóc naszym klientom w pełnym wykorzystaniu dostępnych preferencji. Przyjrzyjmy się najważniejszym nowościom i sposobom ich skutecznego zastosowania.

Przypominamy, że jednolity plik kontrolny zastąpił i połączył ze sobą obecnie stosowane dokumenty elektroniczne JPK_VAT oraz deklaracje VAT-7/VAT-7K. Będą musieli go składać przedsiębiorcy duzi, średni, mali i mikro. Nie ma już możliwości składania deklaracji VAT-7 i VAT-7K w inny sposób,…

W dzisiejszych czasach prowadzenie biznesu wymaga niezwykle dużo uwagi, energii oraz czasem również na start inwestycji finansowych

W roku 2024 podatek CIT przynosi kilka kluczowych zmian, które każda firma powinna mieć na uwadze. 🔄 Stawki podatku, ulgi i wymagania raportowania uległy aktualizacji, co wymaga uwagi i odpowiedniego dostosowania się. 📝💡

Biuro Rachunkowe Expert Office jako Twój partner biznesowy, zawsze jest przygotowane, aby zapewnić Ci kompleksową pomoc i wsparcie w zakresie rozliczeń podatkowych. 🤝 Nie wahaj się skontaktować z nami, aby uzyskać profesjonalne doradztwo i zabezpieczyć swoje interesy! 💬🔍

#BiuroRachunkowe #CIT #Podatki2024 #DoradztwoPodatkowe 📈💰

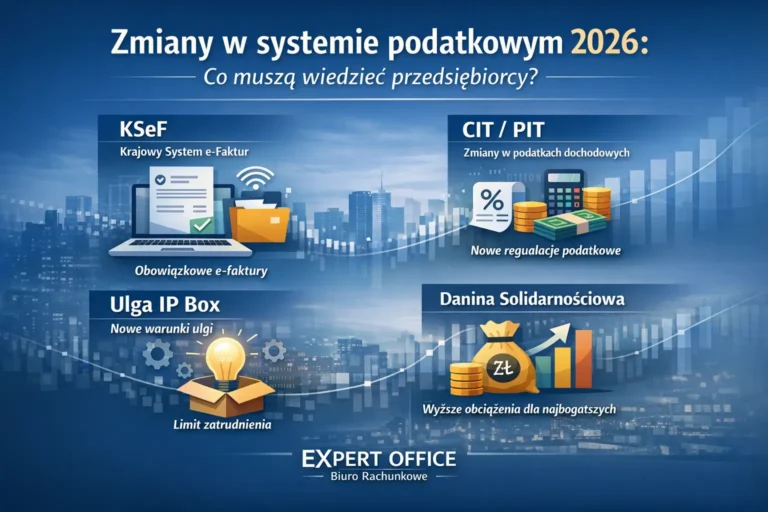

W nadchodzącym roku 2026 polski system podatkowy stanie w obliczu istotnych modyfikacji, które mają na celu uszczelnienie przepisów oraz przyspieszenie cyfryzacji procesów administracyjnych, a dla przedsiębiorców oznaczają konieczność przygotowania się zarówno organizacyjnie jak i operacyjnie, zanim nowe obowiązki zaczną obowiązywać w praktyce.

Wraz z pełnym wdrożeniem KSeF:

faktury papierowe w obrocie między firmami przestaną mieć znaczenie,

PDF wysyłany mailem nie będzie dokumentem księgowym,

obowiązywać będzie wyłącznie faktura ustrukturyzowana w systemie.

To fundamentalna zmiana w procesach finansowych przedsiębiorstw.